M&A-Cases sind im Management Consulting recht häufig vertreten, insbesondere für Kandidat:innen, die sich auf Beratungsunternehmen mit Schwerpunkt auf Strategie, Corporate Finance oder Fusionen und Übernahmen bewerben. Obwohl sie nicht die Mehrheit der Cases ausmachen, werden sie häufig verwendet, um deine Fähigkeit zur strategischen Denkweise, zur Analyse finanzieller Daten und zum Verständnis der Auswirkungen komplexer Geschäftsentscheidungen zu bewerten. 💡

M&A-Cases

Was sind M&A Cases?

In einem M&A-Case analysierst du, ob eine Fusion, Übernahme oder Veräußerung für ein Unternehmen sinnvoll ist. Dazu betrachtest du Marktbedingungen, Finanzkennzahlen, Wettbewerb und strategische Synergien, um eine fundierte Empfehlung abzugeben.

Oft führen auch Wachstumsstrategien zu M&A-Fragen. Unternehmen mit Kapitalüberschuss suchen beispielsweise nach Übernahmen zur Expansion – sei es durch vertikale Integration (Lieferanten oder Abnehmer), horizontale Integration (Wettbewerber) oder Diversifikation. Entscheidend ist dabei, dass der Deal den Unternehmenswert steigert und kulturell passt.

Ein typisches M&A-Case-Beispiel:

"Ihr Kunde, eine mittelgroße Einzelhandelskette, überlegt, einen kleineren Wettbewerber zu übernehmen, um die Marktpräsenz zu erweitern und profitabler zu werden. Analysieren Sie die strategische Begründung, finanzielle Auswirkungen und geben Sie eine Empfehlung ab. Welche Faktoren würden Sie berücksichtigen?"

Wie kannst du einen M&A-Case angehen - Key Areas zur Analyse

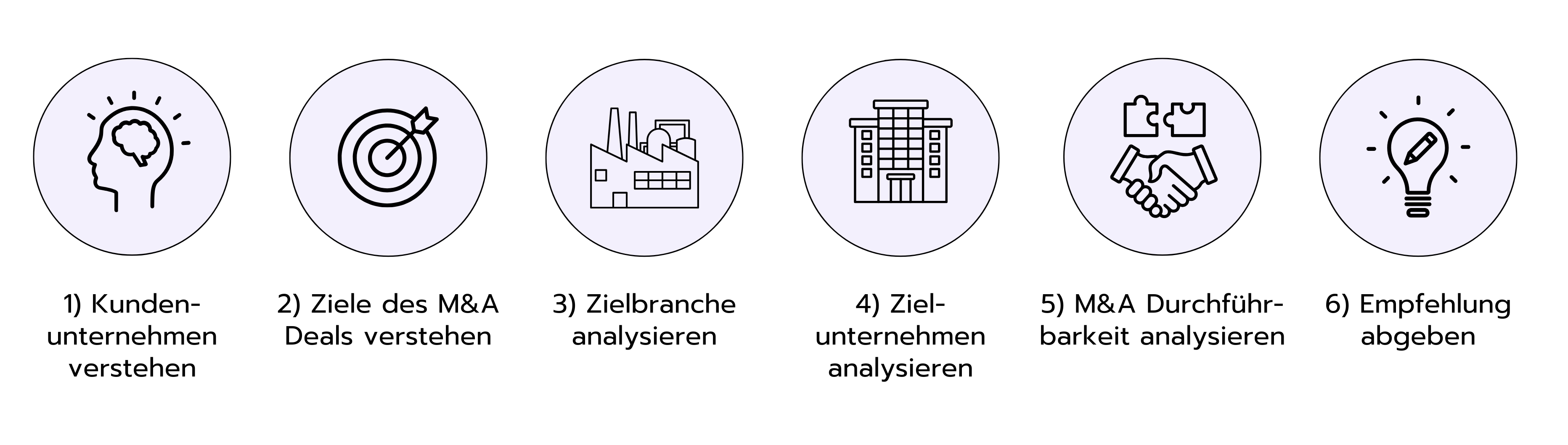

Zunächst einmal gibt es keinen standardisierten Ansatz und auch kein vorgefertigtes Framework, das du für alle M&A-Cases (oder Cases im Allgemeinen) verwenden kannst. Es ist absolut entscheidend, dass du die einzigartige Situation deines Kunden verstehst und eine maßgeschneiderte Lösung für die dir zugewiesene Aufgabe entwickelst.

Um dir bei deiner Vorbereitung zu helfen, haben wir die wichtigsten Bereiche für die Analyse eines M&A-Cases zusammengefasst. Es ist jedoch sehr unwahrscheinlich, dass du gebeten wirst, alle davon abzudecken. Das wäre einfach zu viel für ein 30-40-minütiges Case-Interview, daher wird der Interviewer oder die Interviewerin normalerweise den Fokus auf einen oder zwei Aspekte der Analyse legen und dich dazu anleiten, tiefer einzutauchen.

Es ist auch möglich, dass dein M&A-Case nicht die Frage klärt, ob ein Deal angestrebt werden sollte oder nicht, sondern sich vielmehr auf Probleme im Prozess der Post-Merger-Integration konzentriert. Daher ist es absolut entscheidend, dass du während des Case-Prompts aufmerksam zuhörst, dich vergewisserst, dass du das Problem und das Ziel des Kunden richtig verstanden hast, und deine Herangehensweise entsprechend anpasst.

1. Verstehe das Unternehmen deines Kunden.

Bevor du in deine M&A-Analyse einsteigst, musst du zunächst das Unternehmen deines Kunden verstehen. In welcher Branche ist der Kunde tätig? Welches Produkt oder welche Dienstleistung bietet er an? Wer sind die wichtigsten Kundensegmente und wie ist das Unternehmen strukturiert? Besitzt der Kunde weitere Geschäftsbereiche, die im Rahmen eines M&A-Deals Synergiepotenziale bieten könnten?

Wenn du das Geschäftsmodell deines Kunden wirklich verstanden hast, wird es dir viel leichter fallen, eine Struktur für deine M&A-Analyse zu entwickeln. Schon die Frage, ob du einen Hersteller oder einen Dienstleister berätst, wird dir helfen, solide Hypothesen über die Ziele des Deals aufzustellen. Für ein Dienstleistungsunternehmen kann der Zugang zu Talenten ein offensichtliches Ziel für den Erwerb einer Firma sein, während ein Hersteller möglicherweise eher an der Schaffung von Kostensynergien durch vertikale Integration interessiert ist.

Aber sei vorsichtig und ziehe solche Schlussfolgerungen nicht zu leichtfertig. Du musst die individuelle Situation deines Kunden verstehen, um wertvolle individuelle Ratschläge geben zu können.

2. Verstehe die Ziele des M&A-Deals.

Beginne damit, die Ziele des M&A-Deals zu klären. Analog zum Einkauf im Lebensmittelgeschäft kann M&A im Allgemeinen als "Kaufentscheidung" betrachtet werden. Wir wissen, dass ein Verbraucher zuerst das "Bedürfnis" hat, ein Produkt zu kaufen. Es gibt verschiedene Ziele, die ein Unternehmen bei der Verfolgung eines M&A-Deals haben kann, und das Verständnis der strategischen Begründung hinter dem Erwerb ist entscheidend. Schauen wir uns potenzielle Gründe für M&A-Deals an:

- Strategische Übernahmen zielen im Allgemeinen darauf ab, die Marktposition zu verbessern und Wachstumschancen zu realisieren. Das Betreten neuer geografischer Märkte oder Branchen, die Diversifizierung in neue Produktlinien oder das Erreichen neuer Kundensegmente sind gängige Möglichkeiten, um die Marktreichweite zu erweitern und die Marktposition zu stärken.

- Defensive Übernahmen, auch als "defensive Fusionen" bekannt, beziehen sich auf strategische Maßnahmen eines Unternehmens, um sich proaktiv gegen potenzielle Bedrohungen oder Risiken zu schützen. Diese Übernahmen werden typischerweise verfolgt, um die Wettbewerbsposition des Unternehmens zu sichern und spezifische Schwachstellen zu reduzieren. Ein Beispiel für eine defensive Übernahme wäre der Kauf oder die Fusion mit Wettbewerbern in der Branche, um den Markt zu konsolidieren und die Markteintrittsbarrieren zu erhöhen. Durch die Beseitigung von Rivalen oder die Reduzierung des Wettbewerbsdrucks kann das übernehmende Unternehmen seine Marktbeherrschung und Preissetzungsmacht schützen.

- Synergien und Wertschöpfung sind ebenfalls häufige Gründe für M&A-Deals. Die Kombination von Geschäftstätigkeiten, die Reduzierung von doppelten Funktionen und die Optimierung von Prozessen können zu Kosteneinsparungen und operativen Effizienzgewinnen führen. Dies umfasst auch die Integration von Lieferanten oder Distributoren in die Wertschöpfungskette, um die Effizienz der Lieferkette zu verbessern, von Skaleneffekten zu profitieren und zusätzliche Margen zu realisieren. Wert kann auch entstehen, wenn starke Marken verschmolzen werden und die Marktrelevanz der Marke erhöht wird.

Während die meisten Fusionen und Übernahmen mit mittel- bis langfristigen Zielen bewertet werden, sind auch Opportunity-Driven-M&A-Deals eine Option. Wenn ein Unternehmen aufgrund ineffektiver Geschäftsführung oder eines ungünstigen Marktes unterbewertet ist, kann es für einen Käufer, der die Macht hat, es auf seinen potenziellen Wert zurückzubringen, zu einem attraktiven Übernahmeziel werden.

Es wird deutlich, dass die Gründe für M&A-Deals vielfältig sind und es unmöglich ist, sie alle aufzulisten. Wenn du die Ziele deines Kunden identifizierst, beginne high level und gehe tiefer in die Analysen, wenn du vom Interviewer das Feedback erhältst, dass du auf dem richtigen Weg bist. Achte dabei darauf, dass du deine Hypothesen und dein logisches Denken klar kommunizierst.

💡 Prep-Tipp: M&A-Deals werden regelmäßig in Wirtschaftsnachrichten gemeldet, daher kann es hilfreich sein, diesen zu folgen, um ein besseres Verständnis für die Gründe hinter M&A-Deals und die damit verbundenen Herausforderungen zu entwickeln.

3. Analysiere die Zielbranche.

Sobald klar ist, warum der Kunde daran interessiert ist, ein bestimmtes Unternehmen zu erwerben, beginne damit, die Branche zu betrachten, in die der Kunde investieren möchte. Diese Analyse ist entscheidend, da der Branchenausblick die Fähigkeit des Targets, in ihr zu agieren, überstrahlen könnte. Zum Beispiel können kleine/unrentable Targets in einem wachsenden Markt genauso attraktiv sein wie großartige Targets in einem sterbenden Markt unattraktiv sein können.

Potenzielle Fragen zur Bewertung sind:

- Wie groß ist der Markt?

- Wie sehen die Wachstumszahlen des Marktes aus?

- Kann der Markt segmentiert werden, und spielt das Target nur in einem der Segmente des Marktes?

- Was ist der Fokus? Handelt es sich um einen Markt mit hohem Volumen/niedrigen Margen oder um einen Markt mit niedrigem Volumen/hohen Margen?

- Gibt es Eintrittsbarrieren?

- Wer sind die wichtigsten Wettbewerber auf dem Markt?

- Wie profitabel sind die Wettbewerber?

- Welche möglichen Bedrohungen gibt es?

Porters Five-Forces-Modell kann ein guter Ausgangspunkt für eine strukturierte Marktanalyse sein, aber verwende dieses Framework nicht so, wie es ist (und erwähne niemals seinen Namen im Interview; stell dir vor, was passieren würde, wenn ein Unternehmen McKinsey für eine Marktanalyse bezahlen würde und der Berater oder die Beraterin mit einem Tagessatz von 3.000 € mit Porters Five-Forces zurückkäme). Verstehe das Framework als hilfreiches Werkzeug und passe es an das individuelle Szenario und die Marktbedingungen an, mit denen dein Kunde konfrontiert ist.

4. Analysiere das Zielunternehmen.

Nach der Analyse der Zielbranche verstehe das Zielunternehmen. Versuche, seine Stärken und Schwächen zu bestimmen (siehe SWOT-Analyse) und führe eine finanzielle Bewertung durch, um die Attraktivität des potenziellen Targets zu bestimmen. Du berechnest technisch gesehen den NPV des Unternehmens, aber diese Berechnung wird höchstwahrscheinlich nicht im Case-Interview gefragt werden. Es ist jedoch wichtig, das Wissen darüber zu haben, wann es verwendet wird (z. B. Finanzbewertung). Die folgenden Informationen können analysiert werden, um die Attraktivität des Targets zu bestimmen:

- Der Marktanteil des Unternehmens

- Die Wachstumszahlen des Unternehmens im Vergleich zu denen der Wettbewerber

- Die Rentabilität des Unternehmens im Vergleich zu der der Wettbewerber

- Wie können die aktuellen Geschäfte des Kunden Umsätze und Rentabilität aus dem zu erwerbenden Geschäft nutzen (Stichwort Synergien)?

- Besitzt das Unternehmen relevante Patente oder andere nützliche immaterielle Vermögenswerte?

- Welche Teile des zu erwerbenden Unternehmens können von Synergien profitieren?

- Die Schlüsselkunden des Unternehmens

- Bewertung

- Wie viel verlangt das Zielunternehmen für seinen Kaufpreis, und ist es fair (siehe Kosten-Nutzen-Analyse)?

- Kann sich das übernehmende Unternehmen die Bewertung leisten?

- Finanzbewertung umfasst im Allgemeinen Branchen- und Unternehmensanalyse.

5. Analysiere die Durchführbarkeit des M&A-Deals.

Schließlich solltest du die Durchführbarkeit des Deals untersuchen. Untersuche die Herausforderungen und Risiken, die mit dem Deal verbunden sind, und erhalte ein klareres Bild der konkreten Bedingungen für eine potenzielle Übernahme oder Fusion.

Wichtige Fragen hierbei sind:

- Ist das Zielunternehmen überhaupt für einen Erwerb oder eine Fusion offen? Wenn nicht, kann die Konkurrenz es übernehmen?

- Stehen ausreichend Mittel zur Verfügung (werfe einen Blick auf die Bilanz oder die Cashflow-Rechnung)? Besteht die Möglichkeit, bei unzureichenden Mitteln durch Darlehen usw. Mittel aufzubringen?

- Hat der Kunde Erfahrung in der Integration von erworbenen Unternehmen? Könnte eine Fusion organisatorische/managementbezogene Probleme für den Kunden darstellen?

- Gibt es andere Risiken im Zusammenhang mit einer Fusion? (Denke zum Beispiel an politische Implikationen und Risiken des Scheiterns, wie bei der gescheiterten Fusion von Daimler und Chrysler.)

6. Gib eine Empfehlung ab.

Am Ende deiner Analyse gib deinem Kunden eine solide Empfehlung, was zu tun ist. Beginne Answer first: Soll der Kunde das Zielunternehmen erwerben oder nicht? Soll eine Fusion angestrebt werden oder nicht? Gehe dann auf die Gründe ein und strukturiere deine Empfehlung logisch. In den meisten Fällen werden drei Argumente zur Unterstützung deiner Empfehlung eine gute Anzahl sein. Priorisiere sie und kommuniziere sie prägnant.

Aber beachte: Obwohl du am Ende deines Cases eine klare Empfehlung geben möchtest, sind Antworten auf M&A-Fragen in der Regel komplexer als ein einfaches "Ja" oder "Nein". Wenn du in deinem Interview glänzen möchtest, zeige, dass du dir der Risiken und Herausforderungen bewusst bist, die die Entscheidung deines Kunden mit sich bringen kann. Erwähne sie kurz und gib einen Ausblick auf weitere Analysen, die du durchführen würdest, um deine Empfehlung zu bestätigen.

Key Takeaways - M&A-Cases in Consulting-Interviews

- Verstehe die strategischen Hintergründe: Kläre die Ziele des Erwerbs, ob es um Umsatzwachstum, Kostensynergien, Markterweiterung, Talentakquisition oder andere strategische Gründe geht. Dieses Verständnis wird deine Analyse und Empfehlungen während des Cases leiten.

- Führe eine umfassende Analyse durch: Gehe den Case mit einer strukturierten und umfassenden Analyse an. Sammle relevante Informationen, indem du relevante Fragen zu Marktdynamik, Wettbewerbslandschaft, Finanzen, Synergien, Integrationsherausforderungen und potenziellen Risiken stellst. Frameworks wie eine SWOT-Analyse, Porters Five-Forces-Modell oder McKinseys 7S-Modell können dir dabei helfen, sollten jedoch immer an den konkreten Case angepasst werden.

- Bewerte die finanziellen Auswirkungen: Wenn du dich im Financial Consulting bewirbst, solltest du den Einfluss von Finanzierungsoptionen wie Schulden, Eigenkapital oder Bargeld auf die finanzielle Machbarkeit des Deals berücksichtigen.

- Berücksichtige Integrationsherausforderungen: Adressiere Integrationsherausforderungen im Rahmen deiner Analyse nach der Fusion. Identifiziere potenzielle Integrationsrisiken wie kulturelle Unterschiede, Anpassung der Organisationsstruktur, Integration von IT-Systemen und Mitarbeiterbindung. Beachte die Bedeutung eines strukturierten Integrationsplans, um einen reibungslosen Übergang sicherzustellen und Synergien zwischen den beiden Organisationen zu maximieren.

- Kommuniziere klar und strukturiert: Präsentiere deine Analyse und Empfehlungen auf eine klare, strukturierte Weise. Verwende prägnante und logische Argumente zur Unterstützung deiner Empfehlungen und sei bereit, deine Herangehensweise mit durchdachten Argumenten zu verteidigen.