Wichtige Kennzahlen zur Finanzanalyse

1. Liquiditätskennzahlen

Sie zeigen, ob ein Unternehmen seine kurzfristigen Verbindlichkeiten zuverlässig bedienen kann. Eine gute Liquidität signalisiert finanzielle Stabilität und vermindert das Risiko von Engpässen – ein wichtiger Aspekt für Investor:innen und Kreditgeber:innen.

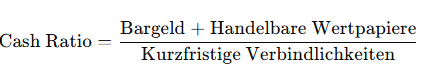

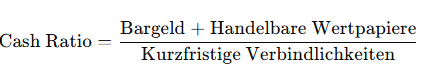

Cash Ratio

Die Cash Ratio zeigt, ob die Barmittel und schnell liquidierbaren Wertpapiere ausreichen, um die kurzfristigen Verbindlichkeiten zu decken. Sie berechnet sich, indem man die liquiden Mittel (Bargeld und schnell liquidierbare Wertpapiere) durch die kurzfristigen Verbindlichkeiten teilt. Ein Wert von 1 oder mehr gilt als gut, da er zeigt, dass das Unternehmen in der Lage ist, seine kurzfristigen Schulden vollständig mit sofort verfügbaren Mitteln zu decken.

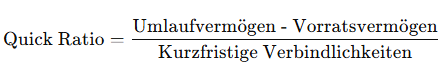

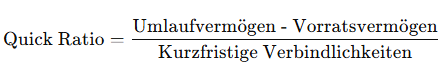

Quick Ratio

Die Quick Ratio wird berechnet, indem die kurzfristigen Vermögenswerte – abzüglich der Vorräte – durch die kurzfristigen Verbindlichkeiten geteilt werden. Dabei werden nur Vermögenswerte einbezogen, die schnell in Bargeld umgewandelt werden können, wie Forderungen und liquide Mittel, da Vorräte oft schwerer kurzfristig zu Geld gemacht werden können. Ein Quick Ratio von 1 oder höher ist ideal und zeigt an, dass das Unternehmen seine kurzfristigen Schulden ohne den Verkauf von Vorräten decken kann

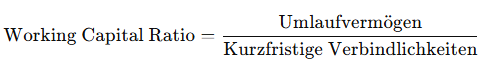

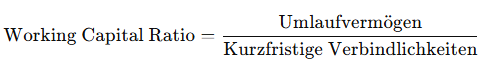

Working Capital Ratio

Die Working Capital Ratio wird berechnet, indem das Umlaufvermögen durch die kurzfristigen Verbindlichkeiten geteilt wird. Sie gibt an, ob das Unternehmen genügend kurzfristige Vermögenswerte besitzt, um seine kurzfristigen Schulden zu decken. Ein Wert über 1 gilt als positiv, da er zeigt, dass das Unternehmen mehr Umlaufvermögen als kurzfristige Verbindlichkeiten hat, was auf eine solide finanzielle Lage und ausreichend Liquidität hinweist, um laufende Verpflichtungen zu erfüllen.

2. Verschuldungsgrad

Der Verschuldungsgrad misst das Verhältnis von Fremdkapital zu Eigenkapital und zeigt, wie stark ein Unternehmen durch Schulden finanziert ist. Ein hoher Verschuldungsgrad weist auf eine stärkere Abhängigkeit von Fremdfinanzierungen hin, was potenziell höhere Risiken, aber auch eine größere finanzielle Hebelwirkung für Wachstumsprojekte bedeuten kann.

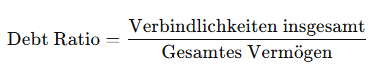

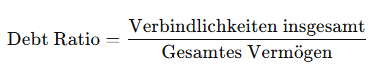

Debt Ratio

Die Debt Ratio berechnet sich, indem man das gesamte Fremdkapital durch die gesamten Vermögenswerte teilt und das Ergebnis in Prozent angibt. Sie zeigt, wie stark das Unternehmen auf Fremdkapital angewiesen ist; ein niedriger Wert gilt als positiv, da er anzeigt, dass ein größerer Teil der Vermögenswerte durch Eigenkapital gedeckt ist, was auf eine stabilere finanzielle Basis hindeutet.

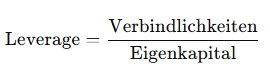

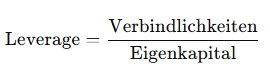

Leverage

Leverage beschreibt das Verhältnis von Verbindlichkeiten zum Eigenkapital und gibt an, wie stark ein Unternehmen auf Fremdkapital setzt, um sein Wachstum zu finanzieren. Ein hoher Leverage kann das Potenzial für Renditen erhöhen, bedeutet aber auch ein höheres Risiko, da das Unternehmen stärker von Kreditgebern abhängig ist.

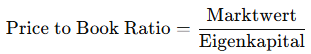

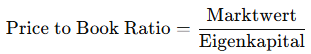

Preis-Buchwert-Verhältnis (Price to Book Ratio)

Das Preis-Buchwert-Verhältnis zeigt, ob das Unternehmen am Markt über- oder unterbewertet ist. Ein Wert über 1 deutet darauf hin, dass der Markt das Unternehmen höher bewertet als es laut Bilanz wert ist.

Analyse und Interpretation der Bilanz

In Case-Interviews im Consulting sind gute Kenntnisse in der Bilanzanalyse unverzichtbar. Dabei geht es darum, dass du die finanziellen Stärken und Schwächen eines Unternehmens schnell analysierst, um strategische Empfehlungen auf Basis der Bilanz und weiterer Finanzdaten geben zu können. Die folgenden Positionen der Bilanz helfen dir, wichtige Einblicke zu gewinnen:

Aktivseite – Vermögenswerte:

- Bargeld: Ein hoher Bargeldbestand kann auf eine starke finanzielle Performance hindeuten, aber auch darauf, dass das Unternehmen auf passende Investitionsmöglichkeiten wartet.

- Vorräte: Große Vorratsbestände können Lagerkosten verursachen und Kapital binden, das anderweitig genutzt werden könnte. Zunehmende Vorräte können zudem ein Hinweis auf sinkende Verkaufszahlen sein.

- Forderungen: Je schneller das Unternehmen Forderungen eintreibt, desto besser, da dies das Risiko von Zahlungsausfällen minimiert.

- Langfristige Vermögenswerte: Zu den langfristigen Vermögenswerten zählen Immobilien und Maschinen. Sie sind oft schwer liquidierbar, aber für den Betrieb notwendig. Der Umfang dieser Vermögenswerte variiert je nach Branche.

Passivseite – Verbindlichkeiten und Eigenkapital:

- Kurzfristige Verbindlichkeiten: Diese sind in der Regel unproblematisch, können jedoch bei finanziellen Engpässen risikoreich werden, wenn das Unternehmen nicht in der Lage ist, sie zeitgerecht zu bedienen.

- Langfristige Verbindlichkeiten: Kredite und Darlehen bieten zwar steuerliche Vorteile, können jedoch bei hohen Zinslasten und Verschuldungsgraden die finanzielle Stabilität des Unternehmens gefährden.

Die Bilanz muss stets im Kontext der Branche und Unternehmensstrategie interpretiert werden, da Vermögens- und Finanzierungsstrukturen stark variieren. Kapitalintensive Branchen wie die Industrie haben oft hohe langfristige Vermögenswerte, während Dienstleister meist eine leichtere Bilanzstruktur aufweisen. Auch der Verschuldungsgrad ist branchenabhängig: Unternehmen mit stabilen Cashflows nutzen oft Fremdkapital, während volatile Branchen stärker auf Eigenkapital setzen, um flexibel zu bleiben.

Fazit: Das wichtigste zur Bilanzanalyse auf einen Blick

- Fundamentale Bedeutung der Bilanz: Die Bilanz zeigt die finanzielle Lage eines Unternehmens in einer Momentaufnahme und bildet die Grundlage für strategische Entscheidungen im Consulting.

- Analyse von Vermögenswerten und Verbindlichkeiten: Vermögenswerte (Bargeld, Vorräte, langfristige Anlagen) und Verbindlichkeiten (kurz- und langfristige Schulden) liefern wichtige Einblicke in die Liquidität und Finanzierungsstruktur eines Unternehmens.

- Kennzahlen zur Bewertung: Kennzahlen wie die Cash Ratio, Quick Ratio und Debt Ratio helfen, die finanzielle Stabilität zu beurteilen und das Unternehmen mit anderen zu vergleichen (Benchmarking).

- Bedeutung des Eigenkapitals: Das Eigenkapital spiegelt die finanzielle Unabhängigkeit wider und zeigt, wie gut ein Unternehmen gegen Risiken abgesichert ist.

- Praxisrelevanz in Case-Interviews: In Case-Interviews musst du Bilanzen schnell und gezielt analysieren können, um die finanzielle Stärke eines Unternehmens zu bewerten und darauf basierend Empfehlungen auszuarbeiten.