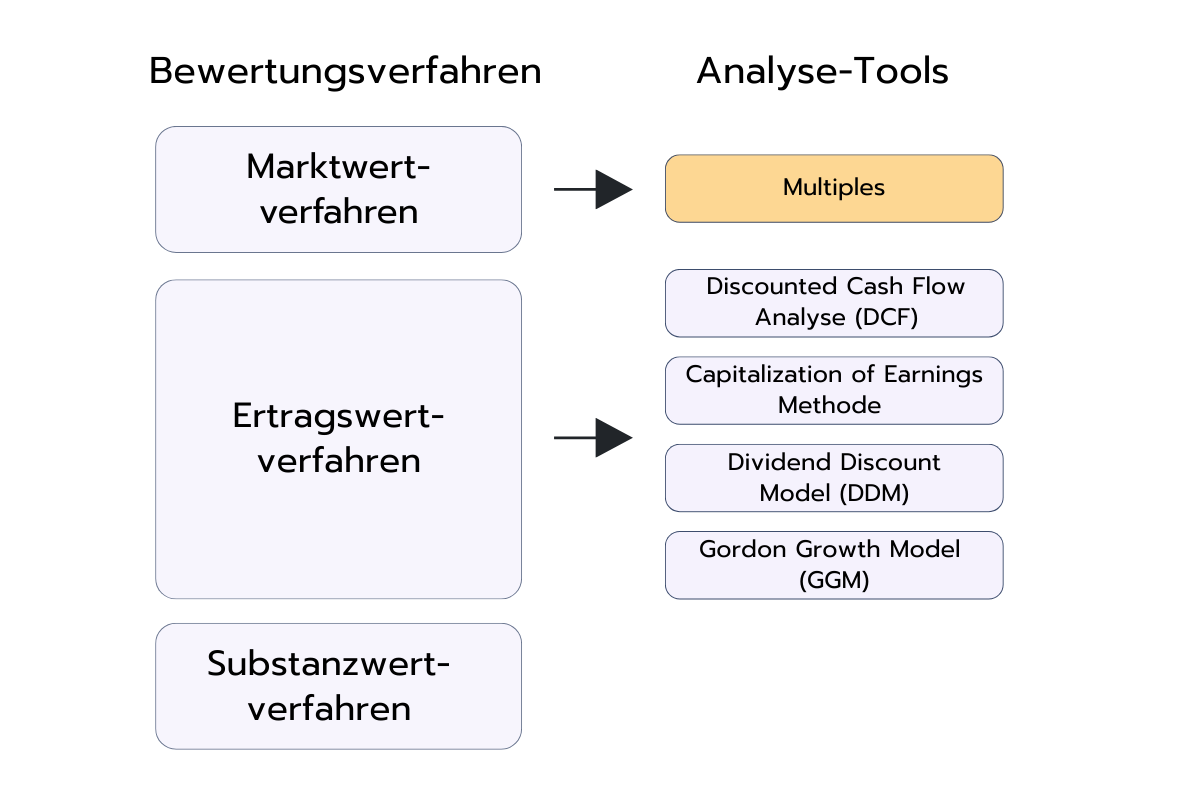

Warum Multiples in der Unternehmensbewertung wichtig sind

Absolute Kennzahlen wie Umsatz oder Gewinn reichen bei der Bewertung von Unternehmen oft nicht aus und können sogar irreführend sein. Der Grund dafür ist, dass sie zentrale Unterschiede zwischen Unternehmen nicht abbilden, etwa bei Größe, Profitabilität, Wachstumsaussichten, Risikostruktur oder Branchenzugehörigkeit.

Genau an diesem Punkt setzen Valuation Multiples an. Sie schaffen Vergleichbarkeit, indem der Unternehmenswert – also entweder die Market Capitalization oder der Enterprise Value – ins Verhältnis zu zentralen Finanzkennzahlen wie Umsatz, Gewinn oder Buchwert gesetzt wird.

Das Ergebnis ist ein einheitlicher Faktor, mit dem sich Unternehmen direkt und sinnvoll miteinander vergleichen lassen. Ein Beispiel: Anstatt nur die absoluten Gewinne zweier Firmen zu betrachten, vergleicht man ihr Price-to-Earnings (P/E)-Verhältnis, das den Börsenwert eines Unternehmens ins Verhältnis zum Jahresgewinn setzt:

- Unternehmen A: P/E = 1 Mrd. $ (Marktkapitalisierung) / 100 Mio. $ (Jahresgewinn) = 10x

- Unternehmen B: P/E = 100 Mio. $ (Marktkapitalisierung) / 10 Mio. $ (Jahresgewinn) = 10x

Obwohl Unternehmen A zehnmal größer ist als Unternehmen B, zeigt das identische P/E-Verhältnis von 10x, dass der Markt beiden den gleichen Wert je erwirtschafteten Gewinn beimisst.

Was sind gängige Bewertungs-Multiples?

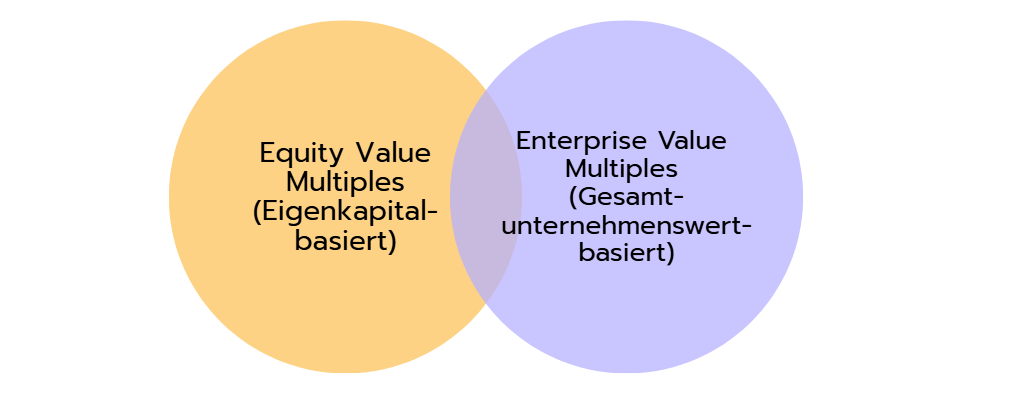

Bewertungskennzahlen lassen sich grob in zwei Kategorien einteilen:

Equity Value Multiples

Diese Multiples setzen die Market Capitalization eines Unternehmens oder den Aktienkurs ins Verhältnis zu Kennzahlen, die sich speziell auf die Anteilseigner:innen beziehen, zum Beispiel den Gewinn, Umsatz oder Buchwert.

Sie können sich verändern, auch wenn der Enterprise Value gleich bleibt, etwa durch Veränderungen in der Kapitalstruktur. Dafür sind sie einfach zu berechnen und in nahezu jeder Finanzzeitung oder auf Finanzportalen zu finden.

1. Kurs-Gewinn-Verhältnis (P/E Ratio)

Das Price-to-Earnings-Verhältnis (P/E) gibt an, wie viel Investor:innen für einen Dollar oder Euro Gewinn eines Unternehmens zahlen. Ein hoher Wert kann darauf hindeuten, dass der Markt dem Unternehmen starkes Wachstum zutraut, oder dass die Aktie im Verhältnis zum aktuellen Gewinn als teuer gilt.

Formel:

P/E = Aktienkurs ÷ Gewinn je Aktie (EPS)

Beispiel: Wenn die Aktie bei 50 $ steht und das EPS 5 $ beträgt, ergibt sich ein P/E von 10x. Investor:innen zahlen also das 10-Fache des aktuellen Gewinns.

Ob das günstig oder teuer ist, zeigt erst der Vergleich: etwa mit ähnlichen Unternehmen, dem eigenen historischen P/E oder dem Branchendurchschnitt.

2. Kurs-Buchwert-Verhältnis (P/B Ratio)

Der Buchwert ist das Nettovermögen eines Unternehmens (also Vermögen abzüglich Schulden). Das P/B-Verhältnis vergleicht die Marktbewertung mit dem bilanziellen Substanzwert.

Formel:

P/B = Aktienkurs ÷ Buchwert je Aktie

Die P/B Ratio ist besonders sinnvoll bei Banken und Versicherungen, sowie kapitalintensiven Unternehmen (z. B. Industrie, Immobilien).

Sie ist weniger aussagekräftig bei Unternehmen mit größtenteils immateriellen Vermögenswerten, die also beispielsweise aus Marken, Patenten oder geistigem Eigentum bestehen. Diese Werte tauchen oft nicht oder nur eingeschränkt in der Bilanz auf, wodurch der Buchwert das tatsächliche Unternehmensvermögen nicht realistisch widerspiegelt.

Ein niedriges P/B kann zwar ein Hinweis auf eine Unterbewertung sein, kann aber ebenso bedeuten, dass der Markt Zweifel an der Werthaltigkeit der bilanzierten Vermögenswerte hat.

3. Kurs-Umsatz-Verhältnis (P/S Ratio)

Das Price-to-Sales-Verhältnis zeigt, wie viel Investor:innen bereit sind, für einen Dollar oder Euro Umsatz eines Unternehmens zu zahlen. Es funktioniert ähnlich wie das EV/Revenue-Multiple, verwendet jedoch die Market Capitalization anstelle des Enterprise Value. Dadurch bezieht es sich ausschließlich auf das Eigenkapital und eignet sich besonders gut für den Vergleich von Unternehmen, die noch keinen Gewinn erwirtschaften, zum Beispiel in der Frühphase oder in stark wachsenden Branchen.

Formel:

P/S = Marktkapitalisierung ÷ Jahresumsatz

Alternativ auf Einzelaktienbasis:

P/S = Aktienkurs ÷ Umsatz je Aktie

Ein niedriges P/S kann auf eine günstige Bewertung hindeuten, vor allem bei Unternehmen mit hohem Wachstumspotenzial. Gleichzeitig kann ein sehr hohes P/S ein Zeichen dafür sein, dass Investor:innen bereits viel zukünftiges Wachstum eingepreist haben – was auch ein gewisses Risiko birgt.

4. PEG Ratio (Price/Earnings to Growth)

Das PEG-Verhältnis erweitert das klassische P/E Ratio um eine entscheidende Komponente: das erwartete Gewinnwachstum. Es setzt den Börsenwert eines Unternehmens also nicht nur in Relation zum aktuellen Gewinn, sondern berücksichtigt auch, wie stark dieser in Zukunft voraussichtlich steigen wird. Dadurch lässt sich besser einschätzen, ob eine Aktie im Verhältnis zu ihren Wachstumsaussichten fair bewertet ist.

Formel:

PEG = P/E ÷ erwartete Gewinnwachstumsrate (EPS Growth in %)

Ein PEG von etwa 1,0 gilt in der Praxis häufig als Hinweis auf eine faire Bewertung: Der Preis der Aktie entspricht in etwa dem erwarteten Gewinnwachstum.

Ein Wert unter 1,0 kann bedeuten, dass das Unternehmen im Verhältnis zu seinen Wachstumsaussichten eher günstig bewertet ist. Ein Wert über 1,0 deutet dagegen oft darauf hin, dass die Aktie im Vergleich zum erwarteten Gewinnwachstum teuer erscheint.

Enterprise Value Multiples

Diese Multiples stellen den Enterprise Value, also die Summe aus Market Capitalization und Netto-Schulden, einem finanziellen Kennwert gegenüber, der sowohl Fremd- als auch Eigenkapitalgeber:innen berücksichtigt. Sie sind weniger anfällig für bilanzielle Unterschiede und ermöglichen einen faireren Vergleich zwischen Unternehmen mit unterschiedlichen Kapitalstrukturen.

1. EV/Umsatz (EV/Revenue)

Dieses Multiple setzt den gesamten Unternehmenswert, also das kombinierte Kapital aus Eigen- und Fremdmitteln, ins Verhältnis zum Jahresumsatz. Es eignet sich besonders für die Bewertung von Unternehmen, die noch keine stabilen Gewinne erwirtschaften oder deren Erträge stark schwanken – zum Beispiel in konjunkturabhängigen Branchen oder in der Wachstumsphase. Da der Umsatz im Vergleich zum Gewinn in der Regel weniger volatil ist, liefert dieses Verhältnis auch in solchen Fällen eine verlässlichere Grundlage für den Unternehmensvergleich.

Formel:

EV/Revenue = (Marktkapitalisierung + Gesamtschulden – liquide Mittel) ÷ Umsatz

2. EV/EBITDA (Enterprise Value zu EBITDA)

Dieses Verhältnis stellt den Gesamtunternehmenswert den operativen Erträgen vor Zinsen, Steuern sowie Abschreibungen auf Sachanlagen und immaterielle Vermögenswerte gegenüber.

EBITDA wird oft als vereinfachte Form des operativen Cashflows betrachtet, weshalb dieses Multiple in der Praxis besonders gern verwendet wird. Es gleicht Unterschiede bei Verschuldung, Steuern und Abschreibungsmethoden aus und ermöglicht dadurch einen objektiveren Vergleich der operativen Ertragskraft verschiedener Unternehmen.

Formel:

EV/EBITDA = EV ÷ EBITDA

EV = Marktkapitalisierung + Schulden – liquide Mittel

Beispiel:

Wenn ein Unternehmen einen Enterprise Value von 1 Mrd. $ und ein EBITDA von 200 Mio. $ hat, ergibt sich ein EV/EBITDA von 5x.

Ein großer Vorteil des EV/EBITDA-Multiples liegt darin, dass es im Gegensatz zum P/E-Verhältnis auch die Verschuldung eines Unternehmens berücksichtigt. Zudem ist es weniger anfällig für Unterschiede bei Abschreibungen und ermöglicht selbst bei unterschiedlichen Steuersätzen einen vergleichbaren Blick auf die operative Ertragskraft verschiedener Unternehmen.

3. EV/EBIT (Enterprise Value zu EBIT)

Das EV/EBIT-Verhältnis ist dem EV/EBITDA sehr ähnlich, berücksichtigt jedoch zusätzlich Abschreibungen. Dadurch spiegelt es auch wider, wie kapitalintensiv ein Geschäftsmodell ist. Die Kennzahl zeigt, wie viel Investor:innen für einen Dollar operativen Gewinn zahlen müssten – also für den Gewinn vor Zinsen und Steuern. Das macht sie besonders aussagekräftig für Unternehmen, bei denen hohe Investitionen in Maschinen, Anlagen oder andere Vermögenswerte eine zentrale Rolle spielen.

- EBIT (Earnings Before Interest and Taxes): Der operative Gewinn vor Zinsen und Steuern.

- EV (Enterprise Value): Theoretischer Kaufpreis für das gesamte Unternehmen – inkl. Eigenkapital, Fremdkapital und ggf. Vorzugsaktien, abzüglich liquider Mittel.

Formel:

EV/EBIT = Enterprise Value ÷ EBIT

Typische Interviewfragen zu Valuation Multiples

Wenn du dich auf ein Interview im Finance-Bereich vorbereitest, lohnt es sich, typische Fragen im Voraus durchzugehen. So bekommst du ein besseres Gefühl für die Themen, die dich erwarten, und kannst souveräner antworten. Im Folgenden zeigen wir dir einige häufige Fragen – jeweils mit einer kurzen Erklärung, damit du die Hintergründe besser verstehst und gezielt üben kannst.

1. Warum ziehen einige Investor:innen EBIT-Multiples gegenüber EBITDA-Multiples vor?

Ein häufiger Kritikpunkt an EBITDA ist, dass es die Profitabilität eines Unternehmens zu positiv darstellen kann. Das liegt daran, dass Ausgaben für Investitionen in Sachanlagen nicht berücksichtigt werden, obwohl sie in der Praxis meist notwendig sind und regelmäßig anfallen. Dadurch entsteht der Eindruck, als wären diese Investitionen optional oder entbehrlich – was gerade bei kapitalintensiven Unternehmen nicht der Realität entspricht.

Aus diesem Grund greifen viele Investor:innen, darunter auch bekannte Vertreter:innen der Value-Investing-Strategie wie Warren Buffett, lieber auf EBIT-Multiples zurück. Abschreibungen, die im EBIT enthalten sind, spiegeln tatsächliche wirtschaftliche Kosten wider, insbesondere bei Unternehmen mit umfangreichem Anlagevermögen. Da das EBIT diese Abschreibungen berücksichtigt, bietet es einen direkteren Bezug zu den regelmäßig notwendigen Investitionen.

Gerade bei Unternehmen, die stark in Maschinen, Anlagen oder Infrastruktur investieren müssen, liefert das EBIT ein realistischeres Bild der operativen Ertragskraft. Die Aussagekraft des Unterschieds zwischen EBIT und EBITDA wird daher besonders in Branchen deutlich, in denen hohe Investitionen zum Alltag gehören.

2. Was sind die wichtigsten Unterschiede zwischen P/E-, EV/EBIT- und EV/EBITDA-Multiples und wann ist welches am besten geeignet?

Alle drei Kennzahlen messen die Profitabilität eines Unternehmens, erfüllen aber unterschiedliche Zwecke.

Das P/E-Verhältnis basiert auf dem Nettogewinn, der bereits Zinsen berücksichtigt. Es ist dadurch abhängig von der Kapitalstruktur und dem Verhältnis von Eigen- zu Fremdkapital. Besonders geeignet ist es für Finanzunternehmen wie Banken oder Versicherer, bei denen Zinserträge und -aufwendungen zum Geschäftsmodell gehören.

EV/EBIT ist unabhängig von der Kapitalstruktur und eignet sich gut zum Vergleich von Unternehmen mit unterschiedlichen Verschuldungsgraden. Da es Abschreibungen einbezieht, liefert es ein realistischeres Bild der operativen Profitabilität, vor allem in Branchen mit hohen Anlageinvestitionen.

EV/EBITDA ist ebenfalls kapitalstruktur-unabhängig, lässt aber Abschreibungen außen vor. Dadurch eignet es sich besser für Technologieunternehmen oder Dienstleister mit geringem Bestand an physischen Vermögenswerten.

3. Welche branchenspezifischen Multiples werden neben den klassischen Kennzahlen verwendet?

Je nach Branche kommen spezialisierte Bewertungsmultiples zum Einsatz, die das jeweilige Geschäftsmodell besser abbilden.

In der Tech- und Internetbranche sind Kennzahlen wie EV im Verhältnis zu Unique Visitors oder Pageviews verbreitet, da sie den Unternehmenswert an die Nutzerreichweite koppeln. Im Einzelhandel oder bei Fluggesellschaften wird häufig EV/EBITDAR verwendet, wobei Mietaufwendungen zum operativen Ergebnis addiert werden. So lassen sich Unternehmen besser vergleichen, unabhängig davon, ob sie ihre Standorte selbst besitzen oder anmieten.

In der Energiebranche nutzt man EV/EBITDAX (inklusive Explorationskosten), EV/Daily Production oder EV/Proved Reserves.

Für Real Estate Investment Trusts (REITs) sind Price/FFO (Funds From Operations) oder Price/AFFO (Adjusted FFO) gebräuchlich.

4. Warum wird bei der Berechnung des Enterprise Value die Verschuldung addiert und liquide Mittel abgezogen?

Die Schulden werden addiert, weil sie bei einer Übernahme vom Käufer übernommen werden müssen. Gleichzeitig wird das vorhandene Bargeld abgezogen, da es zur Tilgung dieser Schulden verwendet werden kann. So ergibt sich der tatsächliche Kaufpreis für das Unternehmen.

5. Wie entscheidet man, welches Multiple man zur Bewertung eines Unternehmens heranzieht?

Die Auswahl hängt von mehreren Faktoren ab, vor allem von der Profitabilität, der Wachstumsphase und der Branche des Unternehmens. Junge, wachstumsstarke Firmen ohne stabile Gewinne bewertet man häufig über Umsatzmultiples wie das P/S-Verhältnis.

Etablierte Unternehmen mit verlässlichen Erträgen eignen sich eher für EV/EBIT oder EV/EBITDA. Auch die Besonderheiten der Branche spielen eine Rolle, beispielsweise bei Immobilien- oder Energieunternehmen, wo spezielle Multiples verwendet werden. Wichtig ist zudem, dass es ausreichend vergleichbare Daten aus dem Markt gibt, um die Kennzahl sinnvoll einordnen zu können.

👉 In unserer Case-Sammlung kannst du die wichtigsten Finanzkonzepte gezielt üben. Hier haben wir zwei Cases zum Thema Valuation für dich rausgesucht: